Corredor de acciones en el parqué de la Bolsa de Valores de Nueva York.

Spencer Platt | Getty Images Noticias | imágenes falsas

El índice S&P 500, un barómetro de las acciones estadounidenses, acaba de tener su peor primera mitad del año desde hace más de 50 años.

El índice cayó un 20.6% en los últimos seis meses, desde su punto más alto a principios de enero, la caída más pronunciada de este tipo que data de 1970, ya que los inversionistas se preocuparon por la alta inflación de décadas.

Mientras tanto, los bonos también han sufrido. El índice de bonos agregados de EE. UU. de Bloomberg ha bajado más del 10 % en lo que va del año.

La dinámica puede hacer que los inversores reconsideren su estrategia de asignación de activos.

Más de Finanzas personales:

Las reinversiones de IRA a menudo vienen con tarifas de inversión más altas

Los estudiantes están asumiendo una "deuda insostenible" para la universidad

Solo el 1 % de las personas obtuvo una puntuación perfecta en este cuestionario del Seguro Social

Si bien la cartera 60/40, una estrategia clásica de asignación de activos, puede estar bajo fuego, los asesores financieros y los expertos no creen que los inversores deban dar la sentencia de muerte. Pero es probable que necesite ajustes.

“Está estresado, pero no está muerto”, dijo Allan Roth, planificador financiero certificado con sede en Colorado Springs, Colorado, y fundador de Wealth Logic.

Cómo funciona una estrategia de cartera 60/40

La estrategia asigna un 60 % a acciones y un 40 % a bonos, una cartera tradicional que conlleva un nivel de riesgo moderado.

En términos más generales, "60/40" es una abreviatura del tema más amplio de la diversificación de inversiones. La idea es la siguiente: cuando las acciones (el motor de crecimiento de una cartera) obtienen malos resultados, los bonos sirven como lastre, ya que a menudo no se mueven en conjunto.

La mezcla clásica 60/40 abarca acciones de EE. UU. y bonos de grado de inversión (como los bonos del Tesoro de EE. UU. y la deuda corporativa de alta calidad), dijo Amy Arnott, estratega de cartera de Morningstar.

Las condiciones del mercado han acentuado la mezcla 60/40

Hasta hace poco, la combinación era difícil de superar. Los inversores con una combinación básica de 60/40 obtuvieron mayores rendimientos durante cada período de tres años desde mediados de 2009 hasta diciembre de 2021, en comparación con aquellos con estrategias más complejas, según un análisis reciente de Arnott.

Las bajas tasas de interés y la inflación por debajo del promedio impulsaron las acciones y los bonos. Pero las condiciones del mercado han cambiado fundamentalmente: las tasas de interés están aumentando y la inflación está en su punto más alto en 40 años.

Las acciones estadounidenses respondieron sumergiéndose en un mercado bajista, mientras que los bonos también se hundieron en un grado que no se había visto en muchos años.

Como resultado, la cartera promedio 60/40 está en apuros: bajó un 16.9 % este año hasta el 30 de junio, según Arnott.

Si se mantiene, ese desempeño se ubicaría solo detrás de dos recesiones de la era de la Depresión, en 1931 y 1937, que vieron pérdidas que superaron el 20%, según un análisis de rendimientos anuales históricos 60/40 realizado por Ben Carlson, director de gestión de activos institucionales en Ritholtz Wealth Management, con sede en Nueva York.

'Todavía no hay mejor alternativa'

Por supuesto, el año aún no ha terminado; y es imposible predecir si (y cómo) las cosas mejorarán o empeorarán a partir de aquí.

Y la lista de otras buenas opciones es escasa, en un momento en que la mayoría de las clases de activos se ven afectadas, según los asesores financieros.

Si está en efectivo en este momento, está perdiendo un 8.5% al año.

jeffrey levine

director de planificación en Buckingham Wealth Partners

“Bien, entonces crees que la cartera 60/40 está muerta”, dijo Jeffrey Levine, CFP y director de planificación de Buckingham Wealth Partners. “Si eres un inversionista a largo plazo, ¿qué más vas a hacer con tu dinero?

“Si está en efectivo en este momento, está perdiendo un 8.5% al año”, agregó.

“Todavía no hay una mejor alternativa”, dijo Levine, que reside en St. Louis. “Cuando te enfrentas a una lista de opciones inconvenientes, eliges las menos inconvenientes”.

Los inversores pueden necesitar recalibrar su enfoque

Si bien es posible que la cartera 60/40 no esté obsoleta, es posible que los inversores deban recalibrar su enfoque, según los expertos.

“No es solo el 60/40, sino lo que hay en el 60/40” eso también es importante, dijo Levine.

Pero primero, los inversores deben revisar su asignación general de activos. Tal vez 60/40, una estrategia intermedia, no demasiado conservadora o agresiva, no sea adecuada para usted.

Determinar el correcto depende de muchos factores que alternan entre lo emocional y lo matemático, como sus objetivos financieros, cuándo planea jubilarse, la esperanza de vida, su comodidad con la volatilidad, cuánto pretende gastar en la jubilación y su disposición a tirar. volver a gastar cuando el mercado se vuelve loco, dijo Levine.

Si bien los bonos se han movido de manera similar a las acciones este año, no sería prudente que los inversores se deshicieran de ellos, dijo Arnott de Morningstar. Los bonos “todavía tienen algunos beneficios significativos para la reducción de riesgos”, dijo.

La correlación de los bonos con las acciones aumentó a alrededor del 0.6 % el año pasado, lo que sigue siendo relativamente bajo en comparación con otras clases de activos de renta variable, dijo Arnott. (Una correlación de 1 significa que los activos se rastrean entre sí, mientras que cero indica que no hay relación y una correlación negativa significa que se mueven uno frente al otro).

Su correlación promedio había sido en gran medida negativa desde el año 2000, según la investigación de Vanguard.

“Es probable que funcione a largo plazo”, dijo Roth sobre los beneficios de diversificación de los bonos. “Los bonos de alta calidad son mucho menos volátiles que las acciones”.

La diversificación 'es como una póliza de seguro'

El mercado actual también ha demostrado el valor de una diversificación de inversión más amplia dentro de la combinación de acciones y bonos, dijo Arnott.

Por ejemplo, agregar diversificación dentro de las categorías de acciones y bonos en una estrategia 60/40 produjo una pérdida general de alrededor del 13.9 % este año hasta el 30 de junio, una mejora en la pérdida del 16.9 % de la versión clásica que incorpora acciones estadounidenses y bonos de grado de inversión. según Arnot.

(La cartera de prueba más diversificada de Arnott asignó un 20 % a acciones de EE. UU. de gran capitalización y bonos de grado de inversión; un 10 % a acciones de mercados desarrollados y emergentes, bonos globales y bonos de alto rendimiento; y un 5 % a acciones de pequeños capitalización de acciones, materias primas, oro y fideicomisos de inversión en bienes raíces).

“No hemos visto esos beneficios [de diversificación] durante años”, dijo. La diversificación “es como una póliza de seguro, en el sentido de que tiene un costo y no siempre vale la pena.

“Pero cuando lo hace, probablemente te alegras de haberlo tenido”, agregó Arnott.

Los inversores que busquen un enfoque de no intervención pueden usar un fondo con fecha objetivo, dijo Arnott. Los administradores de dinero mantienen carteras diversificadas que automáticamente reequilibran y reducen el riesgo con el tiempo. Los inversores deberían mantenerlos en cuentas de jubilación con ventajas fiscales en lugar de cuentas de corretaje sujetas a impuestos, dijo Arnott.

Un fondo equilibrado también funcionaría bien, pero las asignaciones de activos permanecen estáticas con el tiempo.

Los aficionados al bricolaje deben asegurarse de tener diversificación geográfica en acciones (más allá de los EE. UU.), según los asesores financieros. También es posible que deseen inclinarse hacia las acciones de "valor" sobre las acciones de "crecimiento", ya que los fundamentos de la empresa son importantes durante los ciclos desafiantes.

En relación con los bonos, los inversores deben considerar los bonos a corto y mediano plazo en lugar de los de más largo plazo para reducir el riesgo asociado con el aumento de las tasas de interés. Probablemente deberían evitar los llamados bonos "basura", que tienden a comportarse más como acciones, dijo Roth. Los bonos I ofrecen una cobertura segura contra la inflación, aunque los inversores generalmente solo pueden comprar hasta $10,000 al año. Los valores protegidos contra la inflación del Tesoro también ofrecen una cobertura contra la inflación.

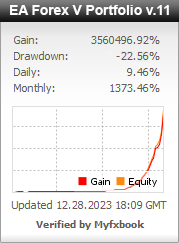

Realimentaciones de Signal2frex

Signal2forex.com - Los mejores robots y señales de Forex

Signal2forex.com - Los mejores robots y señales de Forex